Si vous voulez créer une SASU en ligne, la distribution des dividendes permet de rémunérer l’ actionnaire de l’entreprise à proportion de sa quote-part dans le capital social de la société. Mais le partage des dividendes peut être laborieux. Il requiert la réunion de plusieurs conditions et le respect d’un certain nombre de règles.

Agence juridique vous propose une liste de tous les éléments susceptibles de vous aider à comprendre le fonctionnement de la création d’une SASU ainsi que de la distribution des dividendes .

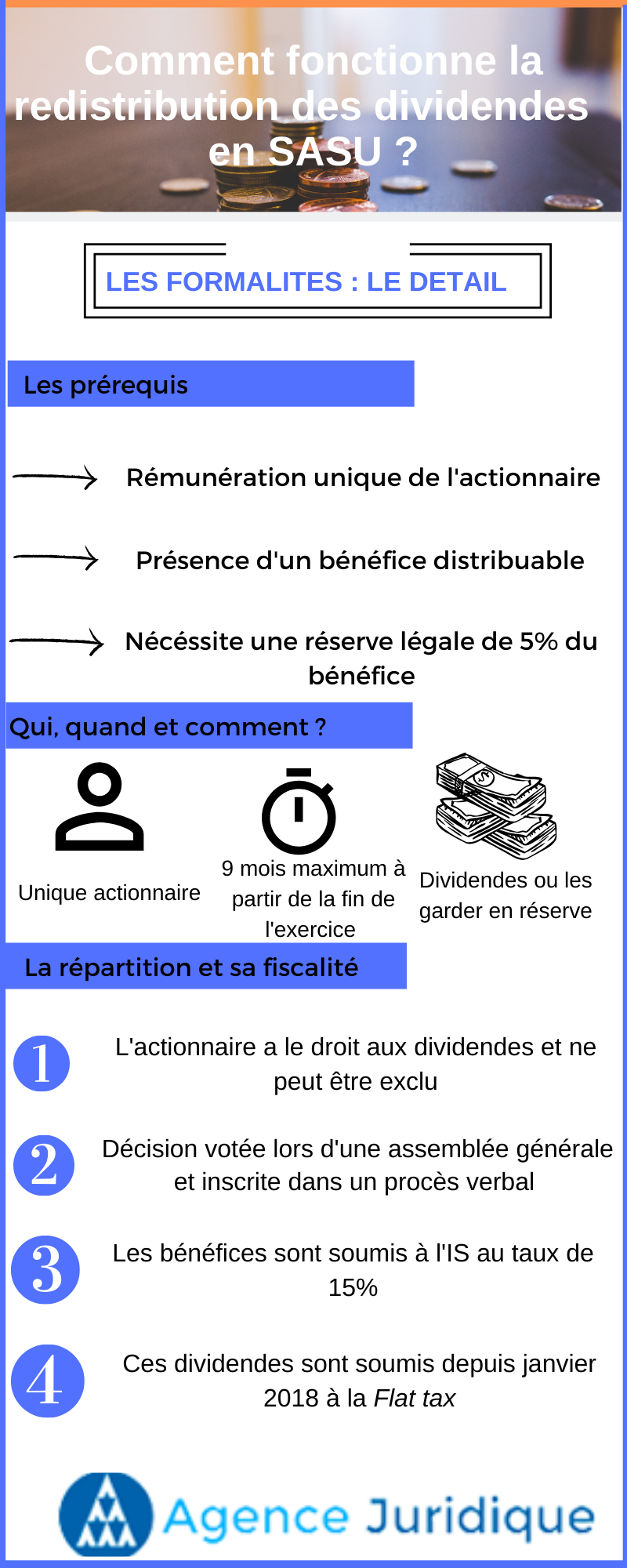

Les prérequis à la distribution des dividendes en SASU

Avant tout, pour qu’il puisse être procédé à une distribution des dividendes en SASU, il doit nécessairement y avoir un bénéfice distribuable. Le fait qu’il existe des sommes distribuables ne signifie pas qu’elles puissent être distribuées.

Ensuite, les frais de constitution de la SASU doivent être amortis, le capital social doit être libéré et une réserve légale de 10% du capital social de la SASU doit être constituée par les actionnaires.

Enfin, la distribution des dividendes doit être votée par l’actionnaire de la SASU réuni en assemblée générale ordinaire.

En SASU, à qui la décision de distribuer les dividendes revient-elle et à quel moment sont-ils répartis ?

L’actionnaire de la SASU est seul à décider de l’affectation du résultat de la SASU. A la clôture de l’exercice, ils disposent d’un délai de 6 mois pour se réunir en assemblée générale ordinaire. Après avoir approuvé les comptes annuels de la société et s’il existe des sommes distribuables, il leur appartient de décider par vote du partage des dividendes.

La décision de l’actionnaire est ensuite inscrite dans le procès-verbal d’assemblée générale ordinaire. Conformément à la loi, les dividendes doivent impérativement être distribués dans un délai de 9 mois maximum à compter de la fin de l’exercice.

Notez que l’actionnaire de la SASU peut choisir de distribuer les bénéfices sous forme de dividendes, mais il peut aussi décider de les garder en réserve. C’est ce que l’on appelle le « report à nouveau ». Enfin, sachez que l’actionnaire à l’obligation de constituer une réserve légale ponctionnée sur les bénéfices et correspondant à 10% du capital social de la SASU.

En SASU, de quelle façon les dividendes sont-ils répartis entre l’actionnaire ?

En principe, la distribution des dividendes rémunère l’actionnaire de la SASU au prorata de leur quote-part dans le capital social de la société.

Toutefois, au sein d’une SASU, la faculté est octroyée aux actionnaires de déterminer les règles d’organisation de la structure. Ils jouissent d’une réelle flexibilité quant au choix des clauses statutaires. De fait, les statuts SASU peuvent notamment contenir une clause prévoyant un autre mode de distribution des bénéfices. Mais il est important de souligner que tous les actionnaires ont droit aux dividendes. Aucun actionnaire ne peut être exclu du partage des bénéfices.

Lorsque le montant des dividendes excède 1.000 euros, ils doivent être payés par chèque ou par virement.

La fiscalité des dividendes en SASU et la soumission des dividendes distribués aux prélèvements sociaux

L’actionnaire de la SASU, partant du principe qu’il est une personne physique a deux choix qui s’offrent à lui quant à l’imposition des dividendes qu’il à pu percevoir.

La première option, les dividendes qu’il perçoit sont soumis à une imposition au barème progressif de l’impôt sur les revenus dans la catégorie des revenus de capitaux mobiliers. Dans ce cas un abttement aux taux de 40% est affecté aux dividendes avant l’intégration au barème de l’IR.

La distribution des dividendes en SASU supportent 15,5 % de prélèvements sociaux (CSG, CRDS) calculés sur le montant brut des dividendes et déduits par la société de la part de chaque actionnaire.

- 17,2% au titre des prélèvements sociaux,

- 12,8% au titre de l’impôt sur les revenus

Concernant les dividendes perçus par l’actionnaire personne morale d’une SASU imposée à l’impôt sur les sociétés, le montant net est comptabilisé en produits financiers. L’IS est calculé sur ce montant net. La société n’a pas à payer les différents prélèvements sociaux qui s’appliquent uniquement aux personnes physiques. Les dividendes ne sont donc pas soumis aux prélèvements sociaux de 15,5 %. Notez aussi que si l’actionnaire est une société imposée à l’IS, aucun abattement ne s’applique.

Dans le cas d’une SASU soumis à l’IR, la structure n’est personnellement redevable d’aucun impôt sur son bénéfice. Chaque actionnaire de l’entreprise est directement imposable sur sa quote-part du bénéfice. Il est à noter que l’imposition a lieu que la décision de procéder à la distribution ait été prise ou non.

Si l’actionnaire de la SASU à l’impôt sur le revenu est une personne morale, sa quote-part du bénéfice est ajoutée à son propre bénéfice et est soumise à l’impôt dont est redevable la personne morale. A l’inverse, si l’actionnaire de la SASU à l’impôt sur le revenu est une personne physique, sa quote-part du bénéfice est imposable dans la catégorie des BIC, dans la catégorie des BNC ou dans la catégorie des BA. Le dividende distribué n’ouvre pas droit à un abattement de 40 % des sommes distribuées.